10 mô hình nến quan trọng Trader cần phải biết

08:06 20/06/2022

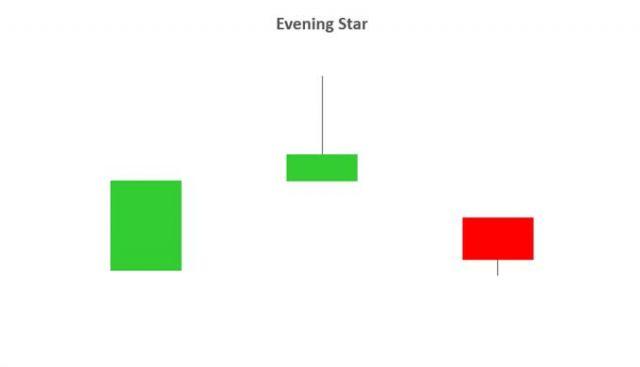

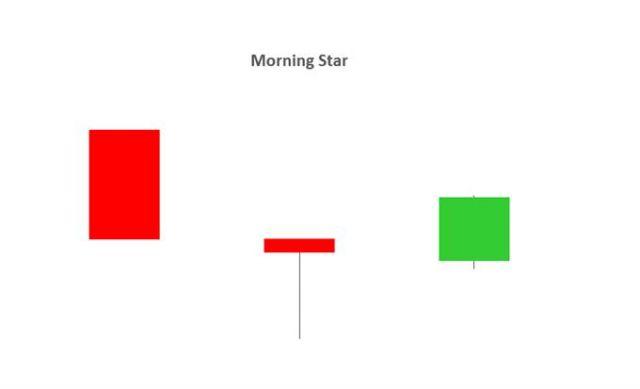

1. Mô hình nến Evening star và Morning star

- Các mô hình nến Evening và Morning Star lần lượt xảy ra ở cuối các xu hướng tăng/giảm và thường báo hiệu các mô hình đảo chiều.

- Những cái tên này dựa vào thứ tự sắp xếp của những ngôi sao.

- Như bạn có thể thấy từ hình ảnh bên dưới, nến đầu tiên nằm trong hướng của xu hướng. Tiếp theo là nến tăng hoặc giảm với thân nến nhỏ. Nến thứ ba cho thấy theo hướng đảo chiều, lý tưởng là khi giá đóng cửa của cây nến thứ 3 thấp hơn 1/2 của thân nến đầu tiên.

- Giao dịch với mô hình nến này sẽ yêu cầu một nến xác nhận theo hướng đảo chiều tương ứng - ví dụ: các trader sẽ tìm kiếm một nến giảm sau nến Evening Star.

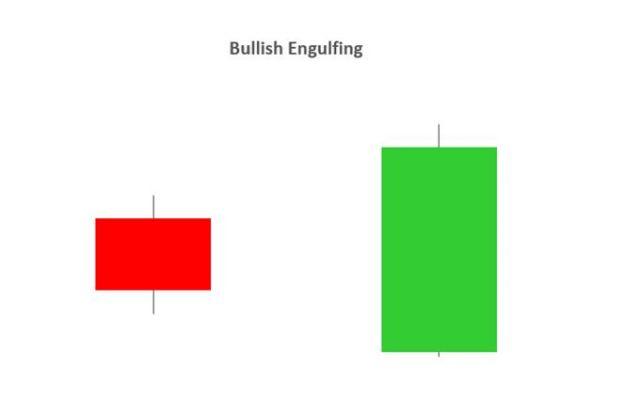

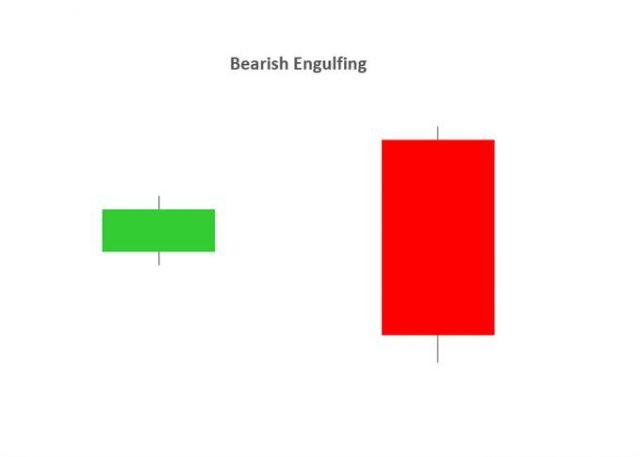

2. Mô hình nến Bullish và Bearish Engulfing

- Mô hình nến Bullish và Bearish Engulfing có thể báo hiệu xu hướng đảo chiều.

- Sự hình thành nến Bullish Engulfing cho thấy bên cầu mạnh hơn bên cung. Như mô hình bên dưới cho thấy, thân nến tăng màu xanh lá cây bao phủ hoàn toàn thân nến giảm trước đó.

- Mô hình nến Bearish Engulfing là nến xanh nhỏ (tăng giá) theo sau là nến đỏ (giảm giá) lớn hơn, nhấn chìm toàn bộ nến xanh nhỏ trước đó.

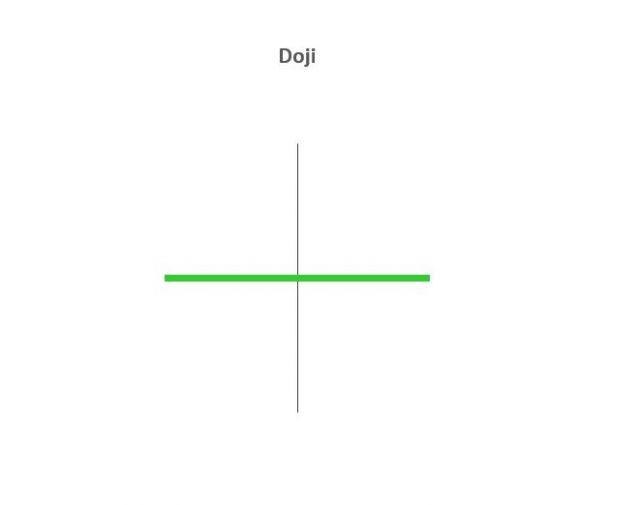

3. Mô hình nến Doji

- Mô hình biểu đồ hình nến Doji có liên quan đến sự do dự của tài sản cơ sở. Điều này cho thấy khả năng đảo chiều xu hướng hiện tại.

- Mô hình này có thể xảy ra ở đầu xu hướng tăng hoặc dưới cùng của xu hướng giảm hoặc ở giữa xu hướng.

- Thân nến Doji cực kỳ nhỏ nằm giữa hai bóng nến trên và dưới dài.

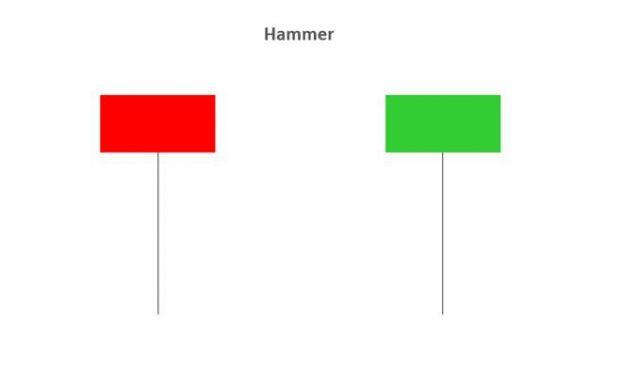

4. Mô hình nến Hammer

- Nến Hammer (nến búa) có vai trò báo hiệu một sự đảo chiều tăng giá thường xảy ra ở đáy của một xu hướng giảm.

- Nến Hammer được hình thành bởi một thân nến nhỏ, theo đó giá mở, giá cao nhất, giá thấp nhất và giá đóng cửa gần như giống nhau. Có một bóng nến dài bên dưới thân nến có chiều dài gấp đôi chiều dài của thân nến. Thân nến có thể tăng hoặc giảm, tuy nhiên xu hướng tăng được xác nhận rõ ràng hơn.

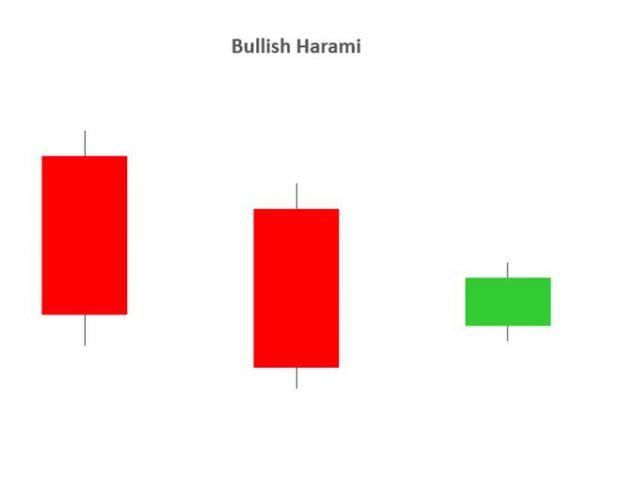

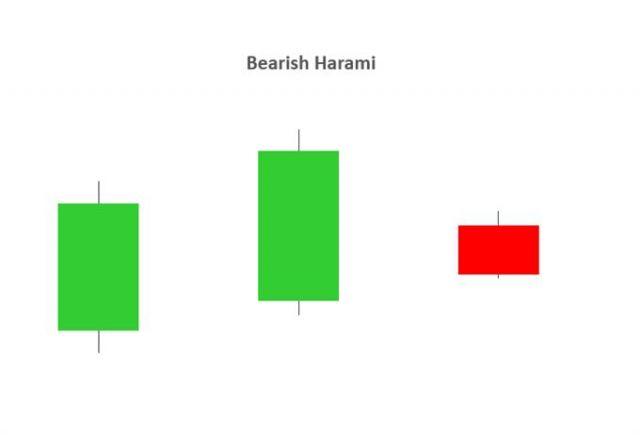

5. Mô hình nến Bullish và Bearish Harami

- Mô hình nến Bullish và Bearish Harami có thể báo hiệu xu hướng đảo chiều

- Tử “Harami” trong tiếng Nhật có nghĩa là “mang thai”. Lý do đặt tên cho mô hình này là Harami vì mô hình giống như một người phụ nữ mang thai. Cây nến thứ hai trong mô hình phải nằm trong thân của cây nến đầu tiên (như hình bên dưới). Điều này đúng cho cả mô hình nến Bullish và Bearish Harami.

- Trước khi xuất hiện mô hình nến Bullish Harami và Bearish Harami thì xu hướng thị trường trước đó tương ứng là xu hướng giảm và xu hướng tăng.

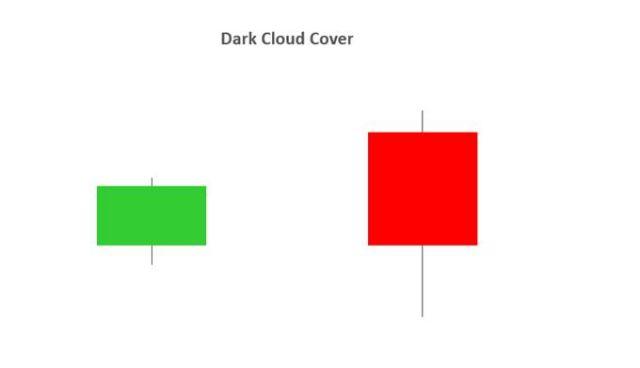

6. Mô hình nến Dark Cloud Cover

- Mô hình Dark Cloud Cover có vai trò là một mô hình đảo chiều giảm giá.

- Mô hình nến này phải xảy ra trong một xu hướng tăng. Như đã thấy trong hình ảnh bên dưới, sau cây nến tăng là cây nến giảm.

- Nến giảm này phải đáp ứng các tiêu chí nhất định để xác nhận là mô hình Dark Cloud Cover:

- Giá mở cửa phải cao hơn giá đóng cửa của cây nến trước đó.

- Giá đóng cửa phải thấp hơn ½ thân nến tăng trước đó.

- Mô hình nến Dark Cloud Cover trông tương tự như mô hình Bearish Engulfing. Sự khác biệt giữa hai mô hình này liên quan đến cây nến thứ hai. Mô hình Bearish Engulfing có cây nến thứ hai mở cửa trên giá đóng cửa của cây nến đầu tiên, trong khi mô hình nến Dark Cloud Cover có cây nến thứ hai mở cửa trên mức cao của nến đầu tiên và đóng cửa dưới 1/2 của thân nến đầu tiên.

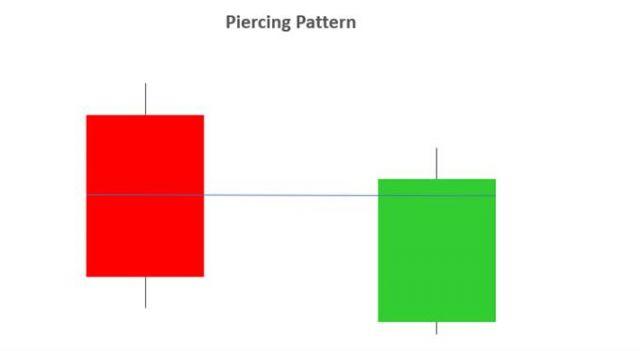

7. Mô hình Piercing

- Mô hình Piercing được xem như một mô hình đảo chiều tăng, khi kết thúc xu hướng giảm hoặc trong thời gian pullback trong xu hướng tăng hoặc tại vùng hỗ trợ.

- Mô hình nến Piercing được hình thành bởi 2 cây nến:

- Nến giảm

- Nến tăng

- Mô hình Piercing xảy ra khi cây nến tăng (cây nến thứ hai) đóng cửa trên ½ thân nến giảm đầu tiên trong thị trường có xu hướng giảm.

- Giá mở cửa của cây nến thứ hai sẽ giảm xuống khi thị trường mở cửa và giá đóng cửa cao hơn 1/2 thân nến phía trước

- Cả hai mô hình nến Piercing và Dark Cloud Cover đều có những đặc điểm tương đồng. Sự khác biệt ở chỗ, mô hình Piercing là một mô hình đảo chiều tăng giá như đã đề cập ở trên, trong khi mô hình Dark Cloud Cover là một mô hình đảo chiều giảm giá.

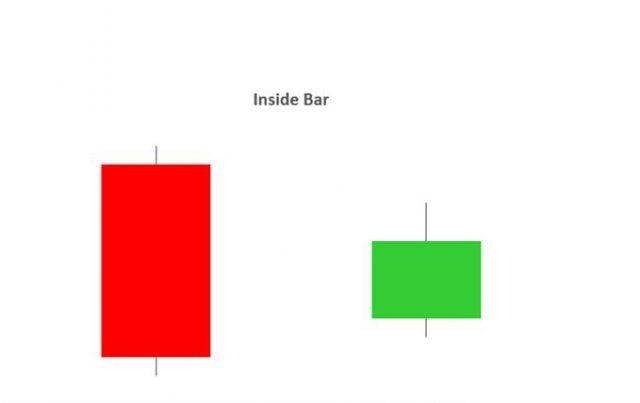

8. Mô hình nến Inside Bar

- Mô hình nến Inside Bar được sử dụng trong các thị trường có xu hướng, theo đó mức cao nhất và thấp nhất của nến Inside bar nằm hoàn toàn trong phạm vi của nến trước đó hoặc “nến mẹ”.

- Nến Inside Bar được giao dịch theo hướng của xu hướng - nếu thị trường đang trong xu hướng giảm, các trader sẽ xem xét tiếp tục với một vị thế bán khi có sự hiện diện nến Inside Bar. Được áp dụng tương tự trong một xu hướng tăng.

- Giao dịch theo hướng của xu hướng không phải lúc nào cũng đúng vì các mức hỗ trợ/kháng cự quan trọng có thể cho thấy sự đảo chiều. Các trader có thể đặt các điểm vào lệnh ở trên/dưới mức cao nhất/thấp nhất của cây nến mẹ căn cứ vào hướng giao dịch.

- Nến Inside bar cũng tương tự như nến bullish hoặc bearish harami. Điểm khác biệt chính là với cây nến Inside bar, chỉ tính mức cao nhất và thấp nhất, trong khi phần thân nến thường bỏ qua.

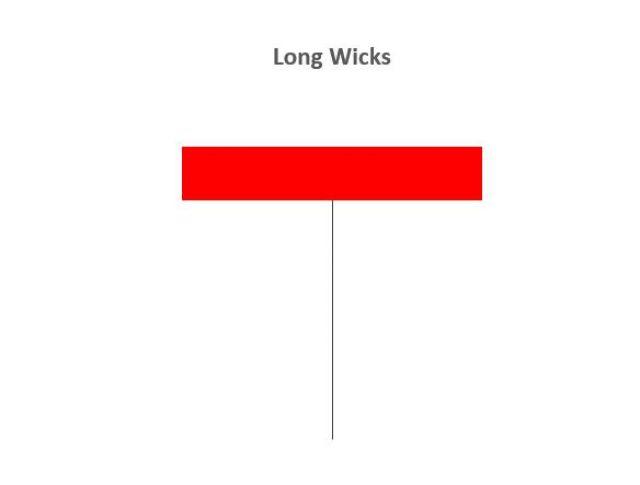

9. Mô hình Long Wick (Bóng nến dài)

- Các mô hình Long Wick thường báo hiệu sự đảo chiều trong xu hướng.

- Mô hình Long Wick xảy ra khi mức giá được kiểm tra lại và sau đó bị từ chối. Bóng nến cho biết giá bị từ chối.

- Việc xác định xu hướng là điều quan trọng để giải thích ý nghĩa của mô hình nến Long Wick

- Việc xác định các mức chính và hành động giá thường được sử dụng kết hợp với mô hình nến Long Wick

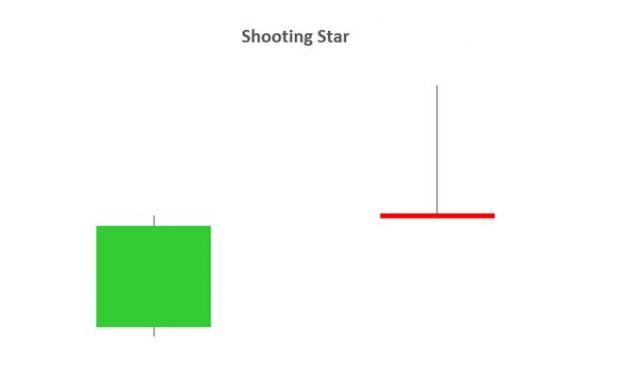

10. Mô hình nến Shooting Star

- Mô hình nến Shooting Star là một cây nến báo hiệu đảo chiều giảm giá, với bóng nến phía trên dài, còn bóng nến phía dưới rất ngắn thậm chí không có; thân nến nhỏ gần mức thấp nhất trong ngày. Mô hình nến xuất hiện sau một xu hướng tăng và có khả năng báo hiệu sự đảo ngược xu hướng thành xu hướng giảm.

- Khoảng cách giữa giá cao nhất và giá mở cửa của nến phải lớn hơn hai lần so với thân nến Shooting Star. Khoảng cách giữa giá thấp nhất và giá đóng cửa phải rất nhỏ hoặc gần như bằng nhau.

Xem thêm các chủ đề: